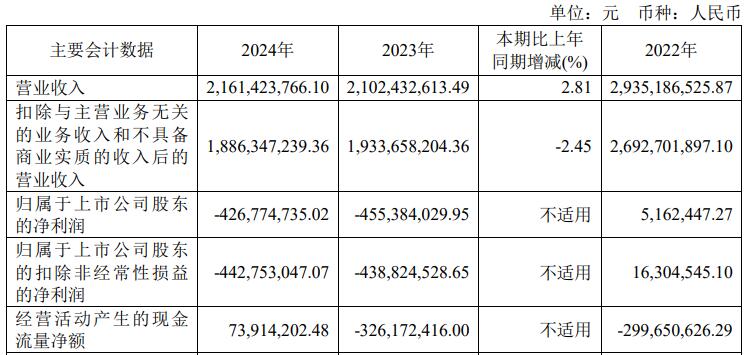

中国经济网北京4月18日讯 芳源股份(688148.SH)昨晚发布的2024年年度报告显示,2024年,公司实现营业收入21.61亿元,同比增长2.81%;归属于上市公司股东的净利润-4.27亿元,上年同期为-4.55亿元;归属于上市公司股东的扣除非经常性损益的净利润-4.43亿元,上年同期为-4.39亿元;经营活动产生的现金流量净额7391.42万元,上年同期为-3.26亿元。

芳源股份发布的2024年度利润分配方案的公告显示,除2024年通过集中竞价交易方式回购公司股份外,公司拟定2024年度不派发现金红利,不送红股,不以资本公积金转增股本。

芳源股份昨晚发布的关于投资项目的进展公告指出,基于当前市场环境及公司战略调整的客观因素,为优化资源配置、降低经营风险,公司基于谨慎性原则,决定终止实施“电池级碳酸锂生产及废旧磷酸铁锂电池综合利用项目”。

芳源股份2021年8月6日在上交所科创板上市,发行股份数量为8000.00万股,占本次发行后总股本的15.73%,全部为公司公开发行新股,发行价格为4.58元/股,保荐机构为中国国际金融股份有限公司,保荐代表人为陈泉泉、张志强。目前该股股价处于破发状态。

芳源股份首次公开发行募集资金总额为3.66亿元,扣除发行费用后,募集资金净额为3.01亿元。芳源股份最终募集资金净额比原计划少7.49亿元。芳源股份于2021年8月3日披露的招股书显示,公司拟募集资金10.50亿元,全部用于年产5万吨高端三元锂电前驱体(NCA、NCM)和1万吨电池氢氧化锂项目。

芳源股份发行费用总额为6535.44万元,其中保荐机构中国国际金融股份有限公司、分销商广发证券股份有限公司共获得保荐及承销费用4000.00万元。

根据中国证券监督管理委员会《关于同意广东芳源新材料集团股份有限公司向不特定对象发行可转换公司债券注册的批复》(证监许可〔2022〕1685号),公司由主承销商中国国际金融股份有限公司采用余额包销方式,向不特定对象发行可转换公司债券642万张,每张面值为人民币100.00元,按面值发行,发行总额为人民币64,200.00万元,共计募集资金64,200.00万元,坐扣不含税承销及保荐费78.40万元(承销保荐费不含税额总计128.40万元,前期以自有资金预付50.00万元)后的募集资金为64,121.60万元,已由主承销商中国国际金融股份有限公司于2022年9月29日汇入公司募集资金监管账户。另减除律师费、验资费、资信评级费和发行手续费等与发行可转换公司债券直接相关的外部费用234.63万元(不含税)及以自有资金预付的承销保荐费50.00万元(不含税)后,公司本次募集资金净额为63,836.97万元。

芳源股份上市以来2次募资共计募集资金10.08亿元金股配资。

文章为作者独立观点,不代表网上配资平台开户_在线配资炒股平台_专业配资开户机构观点

- 上一篇:股票配资平台开户 五一假期出行预订进入高潮:酒店搜索热度翻倍,“请4休11”拼假带动长线游

- 下一篇:没有了